トップページ > 法定相続分について(相続人の相続権)

法定相続分について(相続人の相続権)

法定相続分について(遺産分割の基準)

人が亡くなれば大抵、何らかの財産なり遺品が残されますが、それを相続人間で分ける場合、どのような基準で遺産分割をすればよいのか判断に迷うところです。相続のルールを定めた民法は、各相続人が遺産に対してどれくらいの割合で権利義務を持つのかということを定めています。これを法定相続分といいます。

法定相続分という規定が民法上定められているとは言っても、必ずこのように遺産分割する必要はありません。法定相続分に必ず従うとすれば、不公平な遺産分割になるケースもありますので、法定相続分はあくまで遺産分割の基準になるというだけです。

それでは法定相続分についてケース毎に説明します。

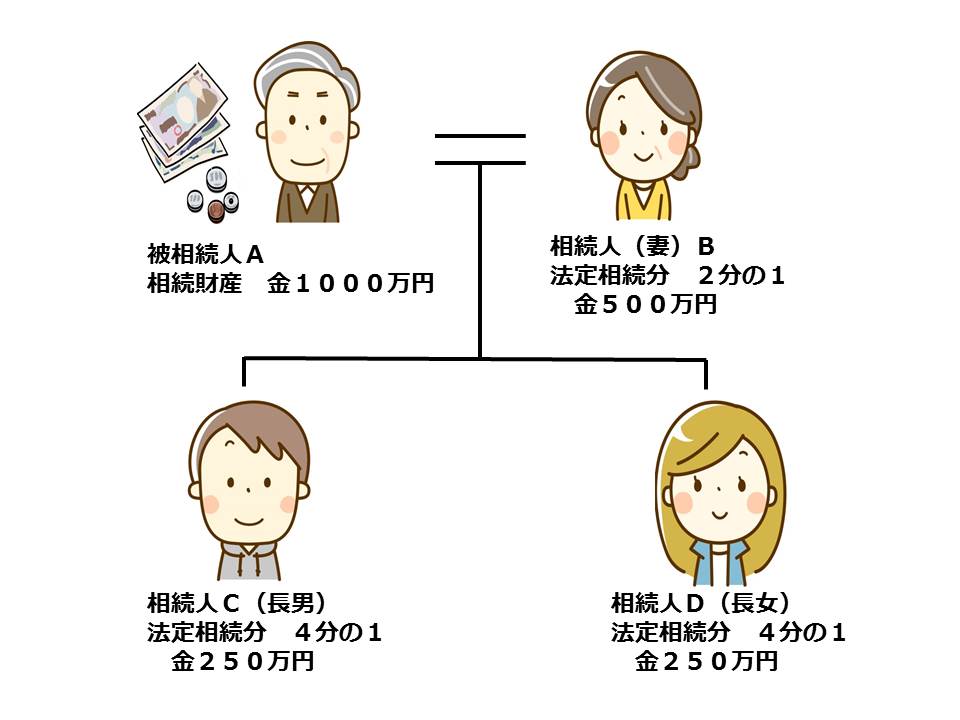

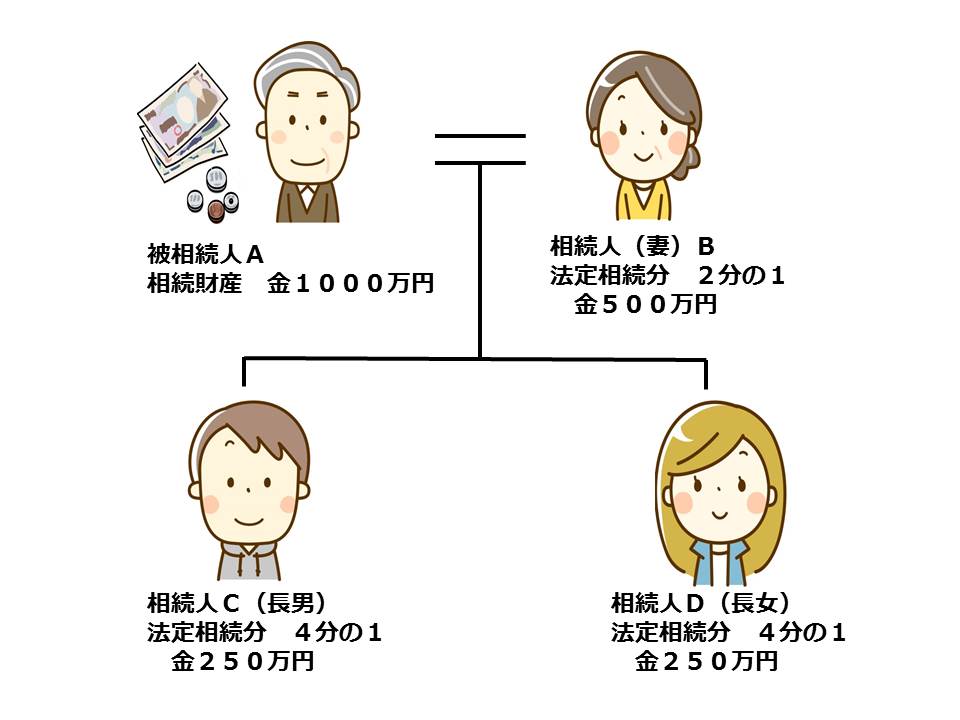

相続人が配偶者・子のケース

被相続人に配偶者と子(養子は実子と全く同じ権利を持ちます。また、婚姻関係にない男女間で生まれた子である非嫡出子も実子と全く同じ権利を持ちます。以下の記載も同様です。)がいる場合、その配偶者は全体の遺産に対して2分の1の相続分を持ちます。

参考)非嫡出子の法定相続分についての判例はこちら

被相続人に配偶者のほかに子がいる場合、子は配偶者と同じく2分の1の相続分を持ちます。ただし、子が2人以上いる場合は、その2分の1をさらに人数分で分けます。子が2人の場合は、法定相続分2分の1÷2=4分の1ですね。人数に応じて、÷3(子3人)、÷4(子4人)…というように計算すれば、子の人数に応じた相続分の計算ができます。

被相続人が金1000万円の財産を遺していた場合(配偶者・子)

配偶者(B)は1000万円×2分の1=500万円

子が2人の場合

子Cは1000万円×4分の1=250万円

子Dは1000万円×4分の1=250万円

このようになります。配偶者は必ず一人しかいませんから簡単ですが、子は複数いる場合がありますので、このように計算します。なお、このケースで、仮に子Cが被相続人よりも先(もしくは同時)に死亡し、子CにEとFという子がいた場合、被相続人から見て孫にあたるEとFも相続人となり(EとFは代襲相続人といい、Cを被代襲相続人といいます。)、このEとFの法定相続分は、被代襲相続人Cが生きていたとすれば受けていたであろう法定相続分4分の1を代襲相続人EとFの二人で分け合うことになり、結果、EとF各人の法定相続分は4分の1÷2=8分の1ということになります。

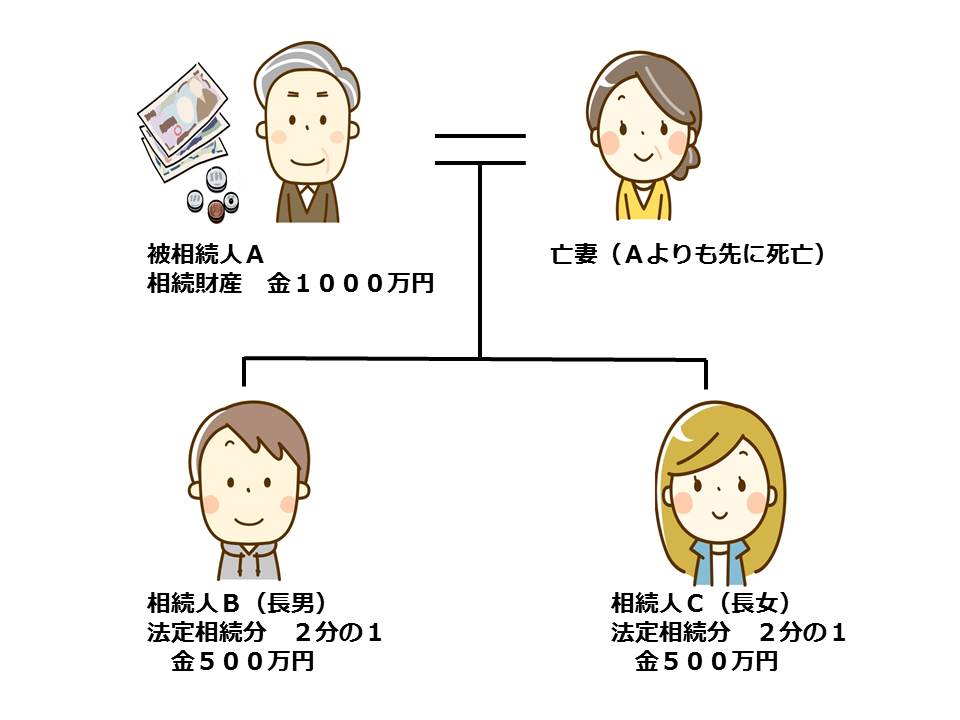

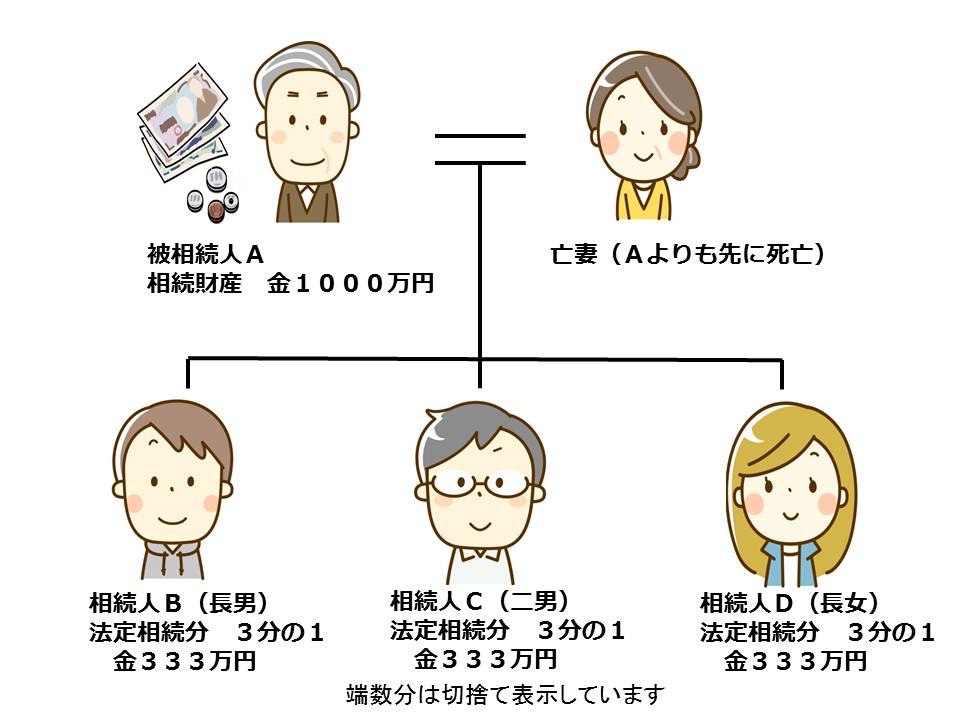

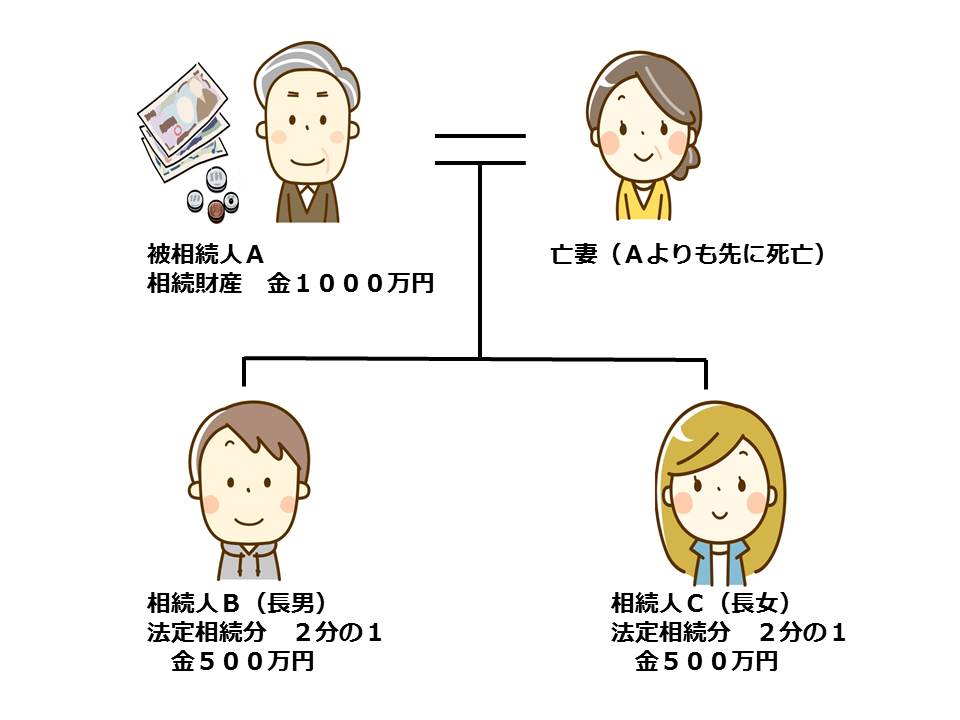

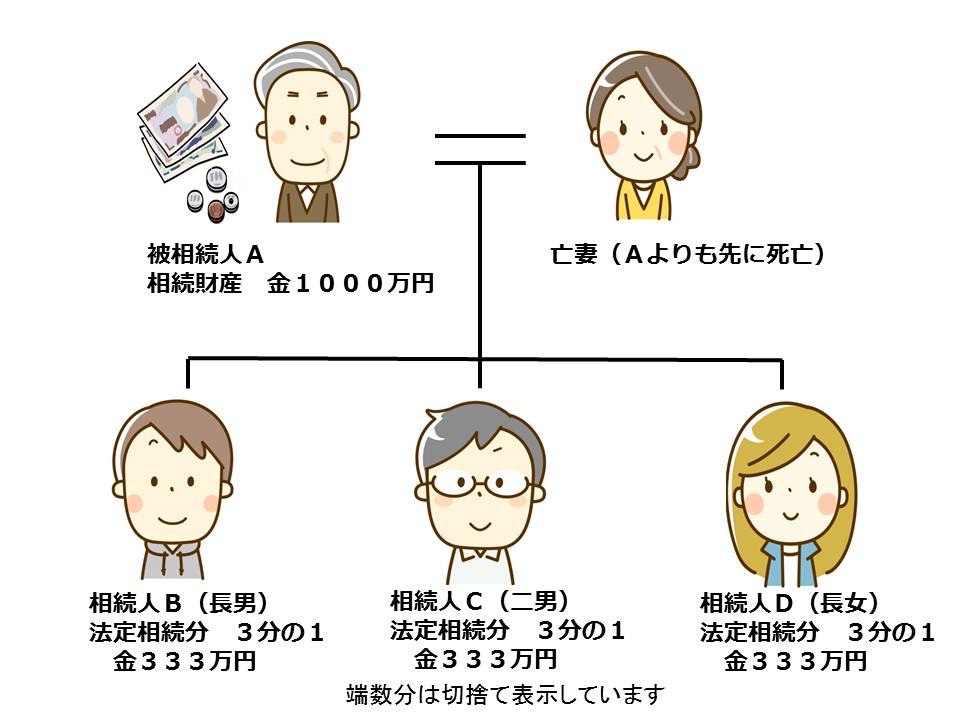

相続人が子のみのケース

それでは、被相続人に配偶者がいなく、子のみの場合について考えます。子が一人の場合、遺産全部を相続でき、子が2人以上いる場合には、その遺産全部を子の人数で均等割りして相続分を出します。

被相続人が金1000万円の財産を遺していた場合(子二人のみ)

子Bは1000万円×2分の1=500万円

子Cは1000万円×2分の1=500万円

被相続人が金1000万円の財産を遺していた場合(子三人のみ)

子Bは1000万円×3分の1=333万円(端数切捨て)

子Cは1000万円×3分の1=333万円(端数切捨て)

子Dは1000万円×3分の1=333万円(端数切捨て)

端数が出た場合は、端数分について誰が相続をするか遺産分割協議の際に決めておくとよいでしょう。

相続人が配偶者のみのケース

ケースとしてあまりありませんが、相続人が配偶者のみで、ほかに子(直系卑属)や親(直系尊属)・兄弟姉妹(甥姪含む)がいない人の場合は、配偶者がすべての相続権を持ちます。

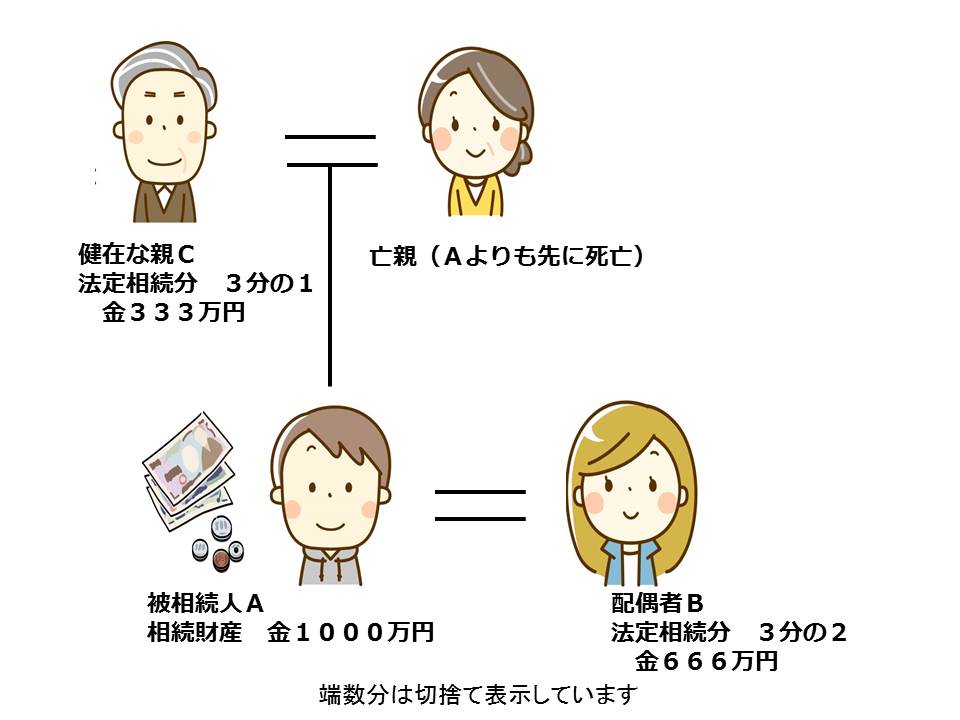

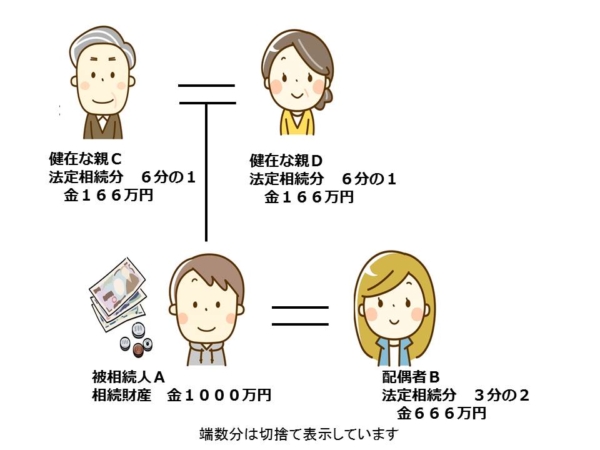

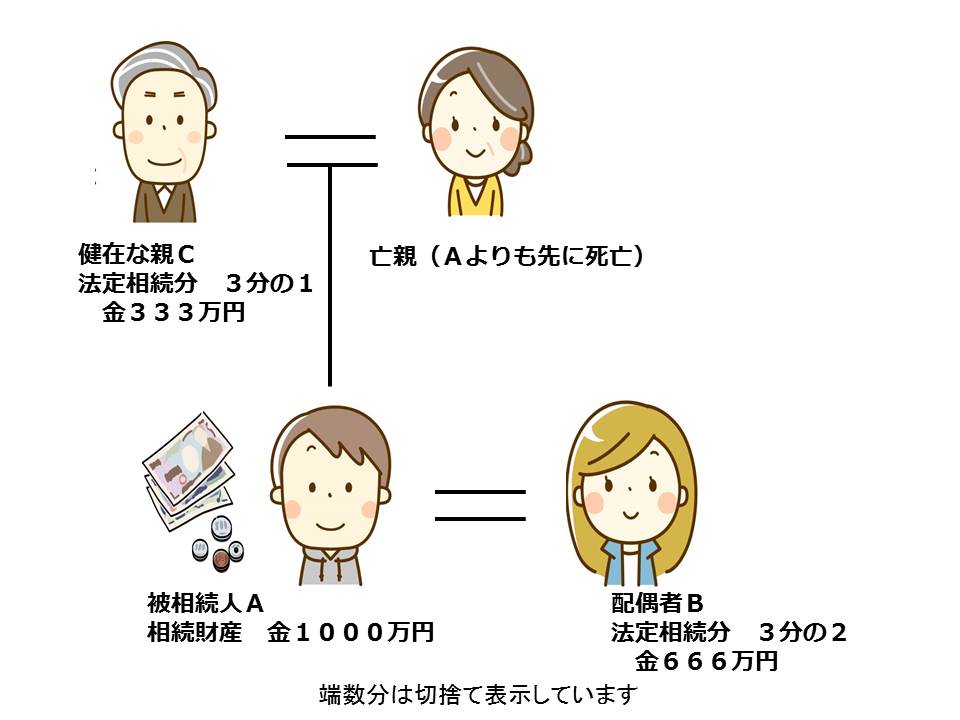

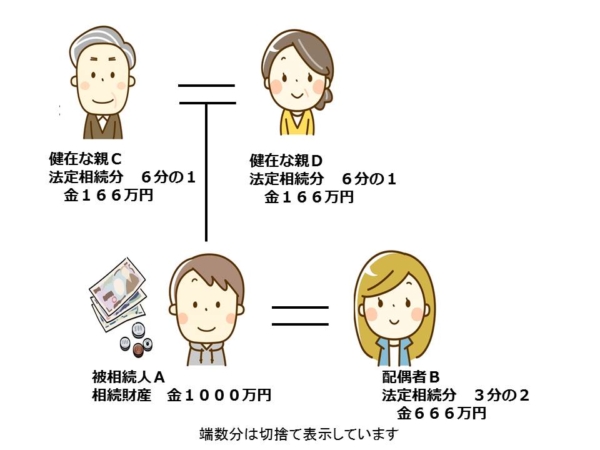

相続人が配偶者と親のケース

被相続人に子(直系卑属)がなく、配偶者とご健在な親(養子縁組をしている養父母も含む。以下の記載も同様です。実親と養親は全く同じ権利を持ちます。)がいた場合について説明します。まず、それぞれの法定相続分は、配偶者が3分の2、親が3分の1となります。このとき、両親ともご健在な場合は、その3分の1を2人で分けますので、計算式は、

親の法定相続分 3分の1×2分の1=6分の1 となります。(父母各人の法定相続分)

なお、実親が2名、養父母も2名のようなケースであれば、親の法定相続分 3分の1×4分の1=12分の1となります。(実親、養父母各人の法定相続分)

「被相続人が1000万円の財産を遺していた場合」(配偶者と片親)

配偶者(B)は1000万円×3分の2=666万円(端数切捨て)

片親が健在の場合

健在な親(C) 1000万円×3分の1=333万円

「被相続人が1000万円の財産を遺していた場合」(配偶者と両親)

配偶者(B)は1000万円×3分の2=666万円(端数切捨て)

両親が健在の場合

健在な親(C) 1000万円×6分の1=166万円(端数切捨て)

健在な親(D) 1000万円×6分の1=166万円(端数切捨て)

相続人が親のみのケース

このケースは、被相続人が若くして亡くなった場合によくあるケースと言えるでしょう。これも、子だけが相続人になったケースと同じ考え方で、親が一人だけの場合、その親が一人で遺産全部を相続でき、親が2人いる場合には、その遺産全部を親の人数で均等割りして相続分を出します。

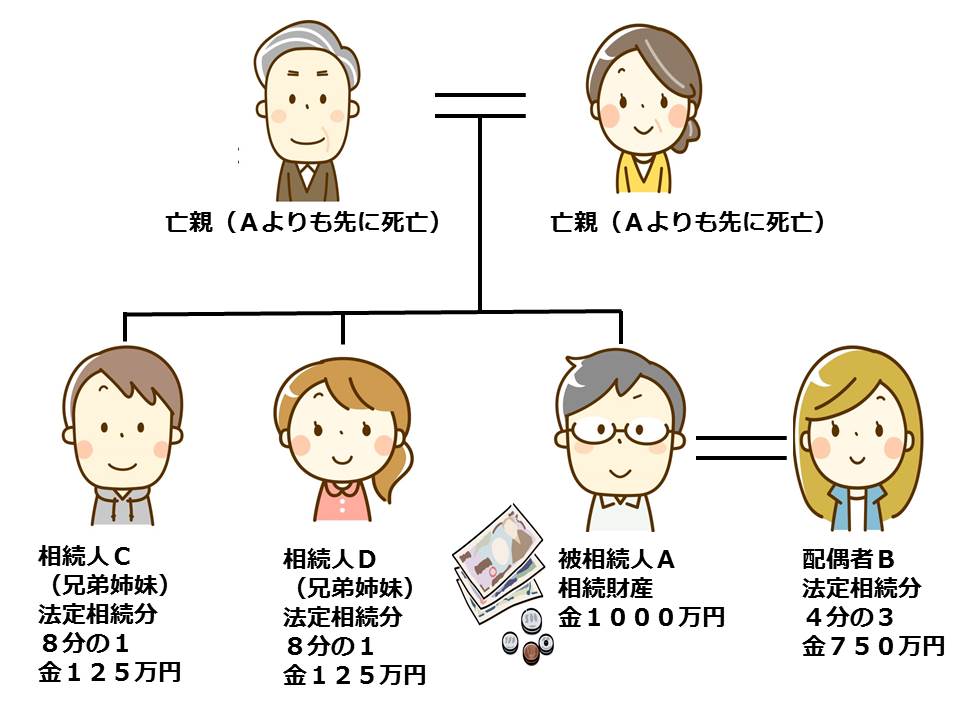

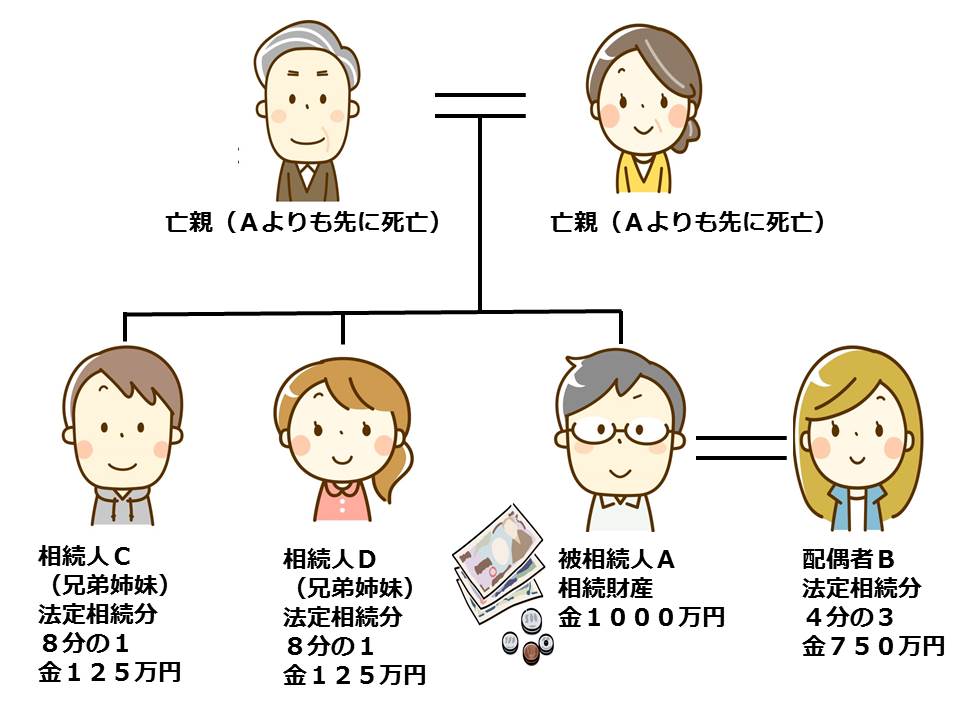

相続人が配偶者・兄弟姉妹のケース

まずは法定相続分についてです。このケースでは、配偶者が4分の3、兄弟姉妹は4分の1となります。兄弟姉妹は複数いれば、その人数分で相続分を分け合います。つまり、兄弟姉妹が2人であれば、それぞれ、兄弟姉妹の法定相続分4分の1÷2=8分の1となり、3人であれば、÷3=12分の1という計算式になっていきます。

なお、父もしくは母を同じく兄弟(半血兄弟姉妹)は、両親を同じくする兄弟(全血兄弟姉妹)の2分の1の相続分となります。上記のように配偶者+兄弟姉妹2名の相続の場合、兄弟姉妹2名の各人の法定相続分は8分の1となりますが、この兄弟姉妹が異父(もしくは異母)兄弟の場合、半血兄弟姉妹は全血兄弟姉妹の半分の相続分となることから、両社の比率(半血1:全血2)は、半血3分の1、全血3分の2となり、兄弟姉妹の全体の法定相続分4分の1に対し、半血3分の1、全血3分の2となることから、全体の法定相続分は、半血兄弟姉妹 法定相続分4分の1×3分の1=12分の1 となり、全血兄弟姉妹 法定相続分4分の1×3分の2=12分の2となります。(このケースは少し複雑なので、専門家にご相談されることをオススメします。)

「被相続人が1000万円の財産を遺していた場合」(配偶者と兄弟姉妹)

配偶者(B)は1000万円×4分の3=750万円

兄弟姉妹が2人の場合

兄弟姉妹(C)は1000万円×8分の1=125万円

兄弟姉妹(D)は1000万円×8分の1=125万円

相続人が兄弟姉妹のみのケース

このケースも単純に、全体の相続財産を兄弟姉妹で均等に分け合います。(なお、上記でもご説明しましたが、父もしくは母を同じく兄弟(半血兄弟姉妹)は、両親を同じくする兄弟(全血兄弟姉妹)の2分の1の相続分となりますのでご注意ください。)2人の兄弟姉妹であれば、法定相続分はそれぞれが2分の1、3人いればそれぞれが3分の1になります。ただし、兄弟姉妹が相続人になるケースでは、代襲相続が絡んでいることが多いので注意が必要です。

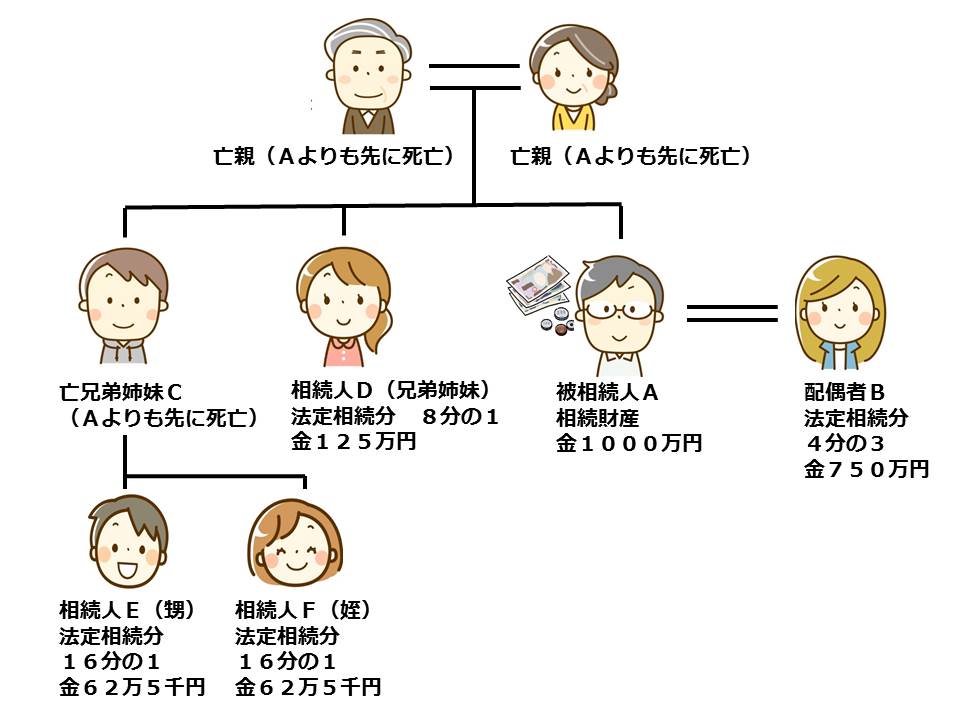

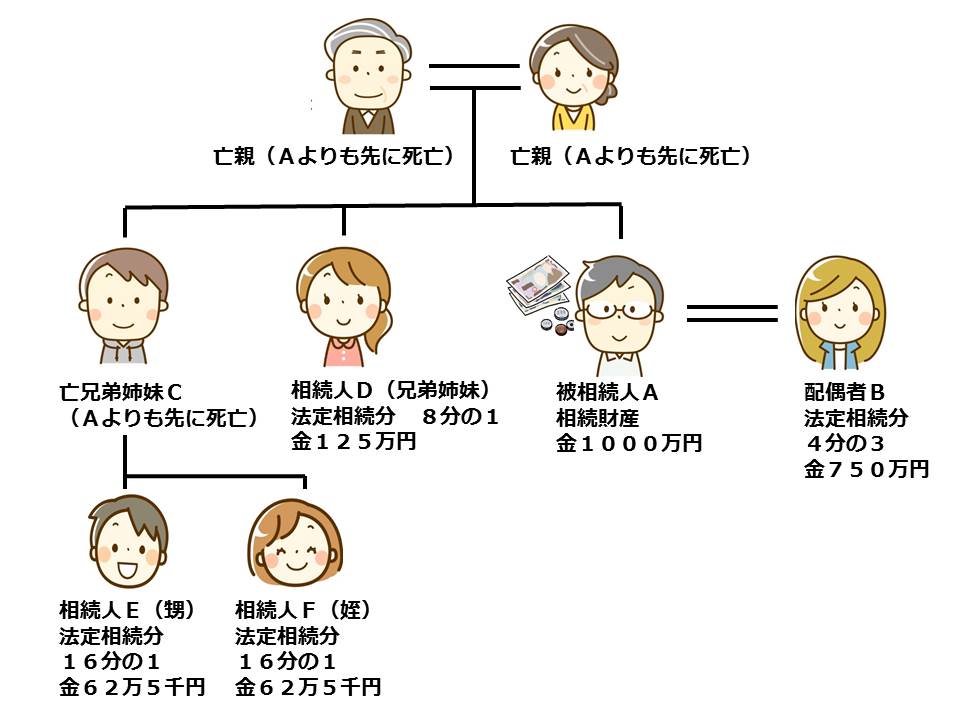

相続人が配偶者・兄弟姉妹・甥姪のケース

これは代襲相続が絡んでいるケースです。配偶者の法定相続分は4分の3となり、兄弟姉妹は4分の1ですが、被相続人よりも先に亡くなっている兄弟姉妹がいれば(なおかつその兄弟姉妹に子がいれば)、甥姪にその相続分が代襲されます。

「被相続人が1000万円の財産を遺していた場合」(配偶者と兄弟姉妹と甥姪)

配偶者(B)は1000万円×4分の3=750万円

兄弟姉妹(CとD)が2人いて、そのうちの1人(C)が被相続人よりも先に亡くなり、かつCに子が2人(甥Eと姪F)いた場合

健在な兄弟姉妹(D)は1000万円×8分の1=125万円

すでに亡くなっている兄弟姉妹(C)の子E(甥)は、Cが本来受けるべきであった相続分8分の1を代わって相続(代襲相続)します。Cには他にも子(F)がいるので、この8分の1をEとFで均等に分け合います。

甥(E)1000万円×8分の1×2分の1=62万5千円

姪(F)1000万円×8分の1×2分の1=62万5千円

この計算式から、間違えないでいただきたいのは、健在な兄弟姉妹と甥・姪を均等にするのではなく、あくまで甥・姪は、すでに亡くなっている自分の親C(Cのことを被代襲相続人といいます。)の相続分8分の1を2人で分けることになるということです。兄弟姉妹の法定相続分4分の1を、この事例で3人で分ける計算式にすると、それぞれが12分の1になりますから、結果が変わってきてしまいます。ご注意ください。

相続人が甥姪のみのケース

兄弟姉妹のみが相続人になるケースと同じです。ただし、上記でも述べたように、本来自分の親(被相続人からすると兄弟姉妹に当たる)が受けるはずであった法定相続分をその子が受け継ぐ(子が複数の場合は均等に分ける)ことになります。全ての甥姪の人数で均等に分けるということにはならないのでご注意ください。なお、甥姪の下の代(甥姪の子)には、代襲相続は起こりません。代襲相続は甥姪でストップすると覚えましょう。

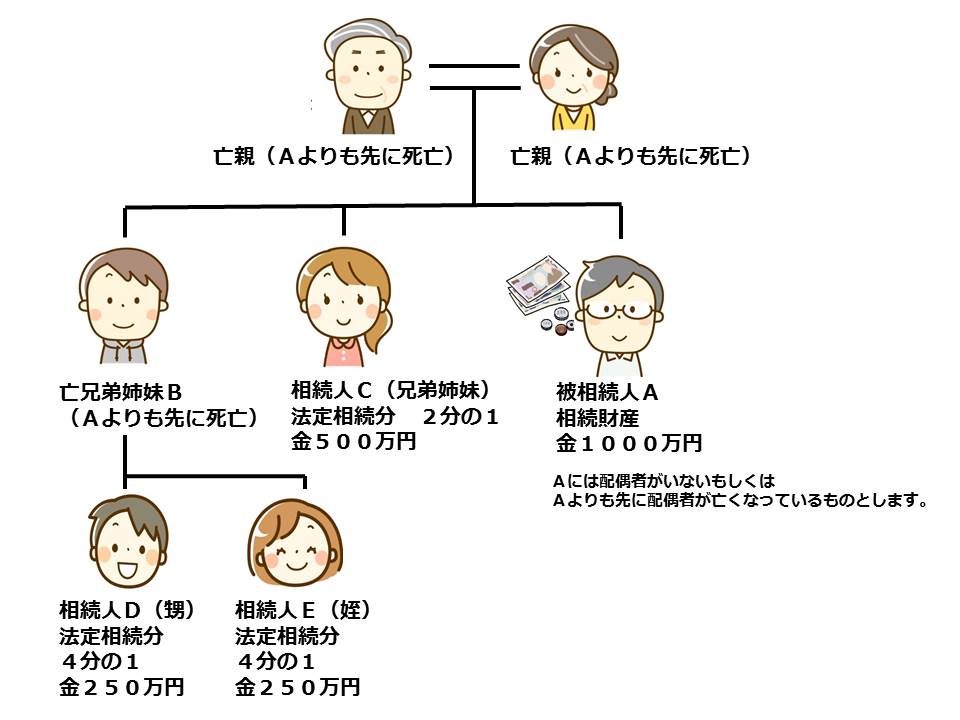

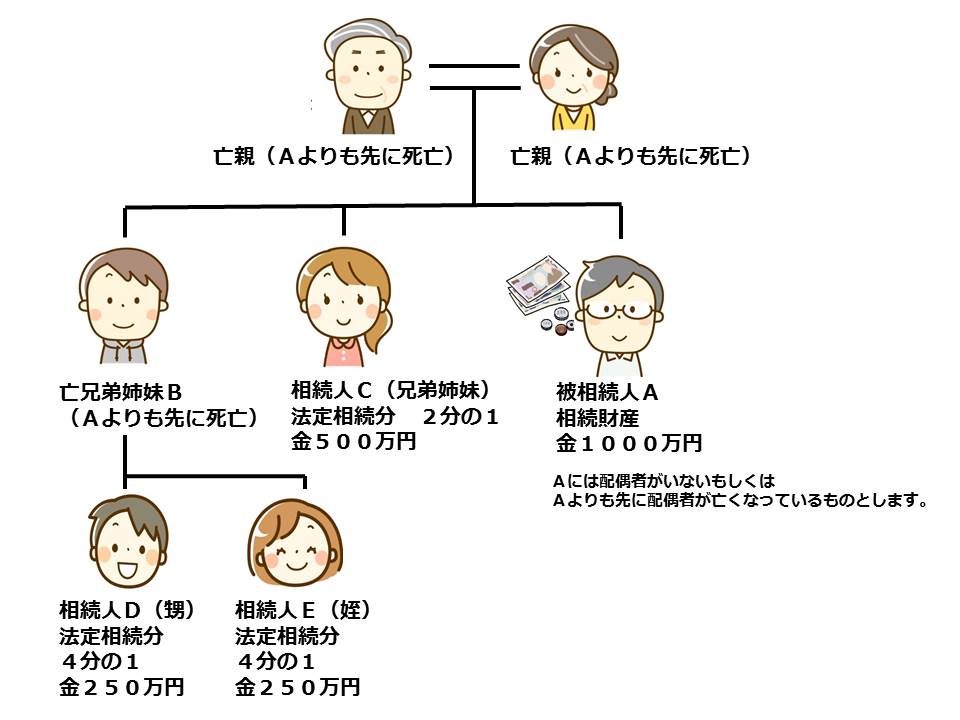

相続人が兄弟姉妹・甥姪のケース

兄弟姉妹のみが相続人になるケースと同じですが、甥・姪の相続分は被相続人よりも先に亡くなった兄弟姉妹が受けるはずであった法定相続分をその子(甥・姪)が受け継ぐ(子が複数の場合は均等に分ける)ことになります。

「被相続人が1000万円の財産を遺していた場合」(兄弟姉妹と甥姪)

兄弟姉妹(BとC)が2人いて、そのうちの1人(B)が被相続人よりも先に亡くなり、かつBに子が2人(甥Dと姪E)いた場合

健在な兄弟姉妹(C)は1000万円×2分の1=500万円

すでに亡くなっている兄弟姉妹(B)の子D(甥)は、Bが本来受けるべきであった相続分2分の1を代わって相続(代襲相続)します。Bには他にも子(E)がいるので、この2分の1をDとEで均等に分け合います。

甥(D)1000万円×4分の1=250万円

姪(E)1000万円×4分の1=250万円

相続人が配偶者・甥姪のケース

相続人が配偶者・兄弟姉妹・甥姪のケースと同じ計算式にて法定相続分を計算します。配偶者の法定相続分は4分の3、甥姪の法定相続分は、その甥姪の親(被相続人からすると兄弟姉妹に当たる)が受けるはずであった法定相続分をその子が受け継ぐ(子が複数の場合は均等に分ける)ことになります。

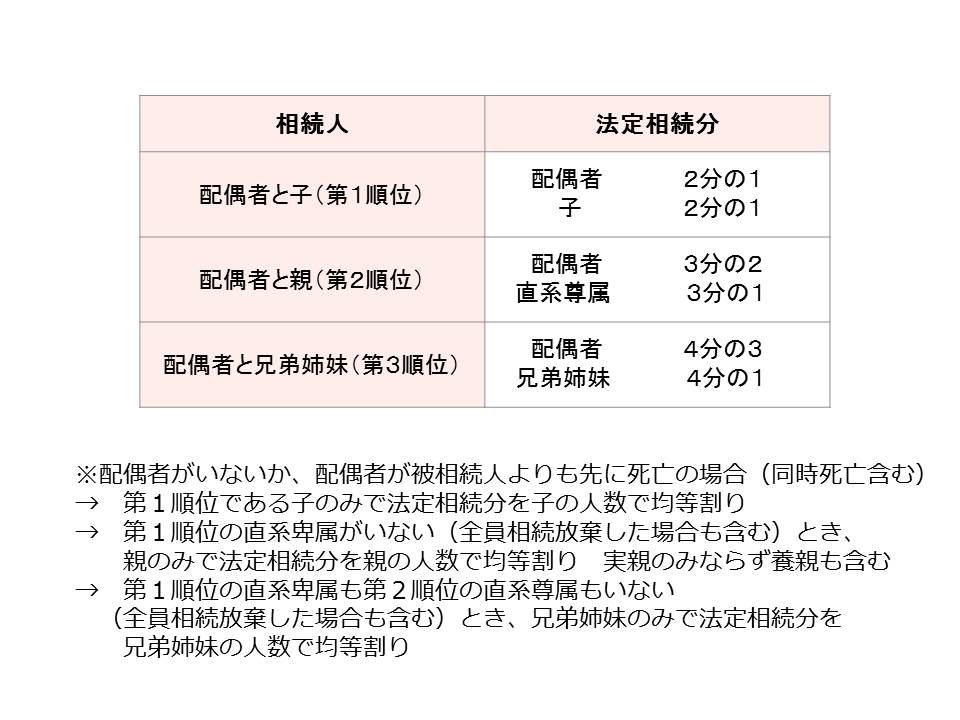

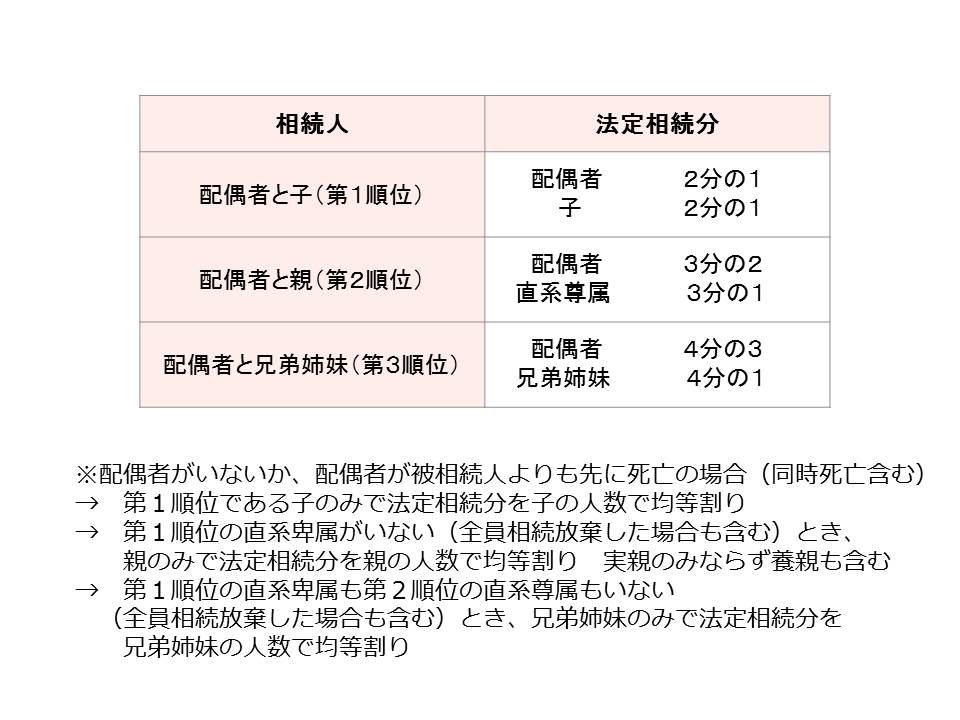

法定相続分表

代襲相続と株分け説について

現在、民法887条1項には、「被相続人の子は、相続人となる」と定められていますが、昭和37年の改正前には、「被相続人の直系卑属は、相続人となる」と定められていました。つまり、改正前には、孫にも固有の相続権がありました。

例えば、被相続人Aに子BとCがおり、Bには子DとEがいて、BがAより先に死亡していたとします。このような場合に、Aからみて孫にあたるDとEにも固有の相続権があったということになります。このとき、相続人C、D、Eは、平等に相続することになるので相続分は、それぞれ3分の1になります。

これに対して、D、EがBを代襲相続すると考えると、DとEの相続分は本来Bが受けるべきであった相続分なので、それぞれ4分の1になります。これを株分け説といいます。

改正法は、孫に固有の相続権がないことを明らかにしたので、株分け説をとったと考えることができます。

参考文献:「東京大学出版会 民法Ⅳ 親族・相続 内田 貴著」

養子縁組前の子と養子縁組後の子の代襲相続について

例えば、図のように、AとBが成年養子縁組をして、養子Bには縁組前に生まれたCと縁組後に生まれたDがいたとします。その後、Bが死亡し、そのあとにAが死亡した場合、Bの子であるCとDはBを代襲相続できるか?が疑問です。

相続法には、同時存在の原則という原則があります。これは、被相続人の相続開始の時点で相続人が存在していなければならないという原則です。 同時存在の原則からすると、CとDは被相続人Aの相続開始時点で存在しているので、要件を満たしているようにも思えます。

しかし、民法887条2項には、「被相続人の子が、相続の開始以前に死亡したとき、又は第891条(相続人の欠格事由)の規定に該当し、若しくは廃除によって、その相続権を失ったと きは、その者の子がこれを代襲して相続人となる。ただし、被相続人の直系卑属でない者は、この限りでない。」 とあります。

養子と養親及びその血族との間においては、養子縁組の日から、血族間におけるのと同一の親族関係を生じますが、養親は、その時点の養子の親族とは親族関係に立ちません。つまり、養子縁組の日から、ABは法定血族関係に入りますが、縁組前に生まれた子CとAは親族関係には立たないということです。

したがって、縁組後に生まれたDは、Aの直系卑属として代襲相続できますが、Cは代襲相続をすることができません。

参考文献:「東京大学出版会 民法Ⅳ 親族・相続 内田 貴著」

相続人の資格の重複について

養子と代襲相続の重複

Aには子BとCがおり、Bには子Dがいるとします。Aが孫であるDを養子にした後、Bが死亡し、その後Aが死亡すると、DはBの子として代襲相続人になることができると同時に、Aの養子として相続人になります。このとき、Dの相続分はどうなるのでしょうか。

この場合、基本的にはDに2口分の相続を認めるのが妥当だと言われています。なぜなら、身分が重複することを民法が認めているため、相続権が重複することも認めるのが自然であるし、もし、代襲相続の状況にならずにBが生きている場合も、結果的にDは2口分相続できるので、「偶然の事情による利益・不利益をできるだけ避けるべし」という相続法の基本原理から外れないからです。

養子と配偶者相続の重複

Aに子BCがおり、Bには配偶者Dがいたとします。AがDを養子とした場合、Dは、B死亡のとき(Aは既に死亡しているものとする)、配偶者であると同時に養兄妹姉妹という関係になります。この場合、Dは二重の資格で相続できるでしょうか。

学説は分かれていますが、基本的にこれらの資格は、民法上排斥しあう関係にはないため2口分の相続を認めてよいと言われています。

嫡出子と非嫡出子の重複

A(男)には配偶者Bと、Bとの間にできた子Cがいました。また、婚姻外にも子Dがおり、これを認知したうえ養子としました。Aが死亡した場合、DはAの非嫡出子であると同時に嫡出子たる養子です。この場合、二重の資格で相続できるでしょうか。

民法上、嫡出子と非嫡出子は両立する資格ではないので、嫡出子たる養子としてのみ相続することができます。

参考文献:「東京大学出版会 民法Ⅳ 親族・相続 内田 貴著」

再転相続とは

再転相続とは、相続人が考慮期間中に、相続の承認または放棄を行わないまま死亡してしまった場合に、その死亡した者の相続人が、前相続人の承認・放棄する権利を承継取得することをいいます。

例えば、Aが死亡し、Bがその相続人となったが、Bは相続放棄も限定承認もせずに熟慮期間内に死亡し、Bには相続人Cがいるとします。この場合、A→BとB→Cの相続が存在しますが、Bの相続人となったCは、Aの相続に関するBの相続放棄・限定承認の権利を承継取得し、Aの遺産の相続に関する相続の方法(単純承認・限定承認・相続放棄)を選択することができます。

Aの相続分は放棄したいが、Bの相続分は相続したいときなどは、CはA→Bの相続だけを放棄し、B→Cの相続を承認することもできます。 ただし、B→Cの相続を放棄した場合は、Bの有していたA→Bの相続の方法の選択権を失うので、A→Bの承認することはできません。つまり、Aの相続分だけを相続し、Bの相続分は放棄することはできないということです。

なお、熟慮期間は、Cが「自己のために相続の開始があったことを知った時から」起算され 、CがBの死亡を知った時から3カ月になります。

参考文献:「東京大学出版会 民法Ⅳ 親族・相続 内田 貴著」